Zakelijke pref-dividend hangt af van de totale financieringsconstructie

De fiscus toetst de zakelijkheid van een cum pref constructie aan het rendement dat de koper realiseert op de gewone aandelen en of dat in haar ogen buitensporig zou zijn. De staatssecretaris geeft echter aan als norm dat het rendement aanmerkelijk hoger zou moeten zijn dan in normale zakelijke verhoudingen gerealiseerd zou kunnen worden. Naar onze mening worden er bij normale financieringsconstructies bij overnames ook rendementen op het eigen vermogen gerealiseerd die in eerste instantie extreem hoog lijken. Meestal daalt dit rendement binnen enkele jaren naar ‘normale’ waarden. De zakelijkheid van het rendement dat de gewone aandeelhouder realiseert is naar onze mening niet primair afhankelijk van het gerealiseerde rendement op de gewone aandelen maar vooral van de zakelijkheid van het risico en het rendement voor de verschaffers van het vreemd vermogen.

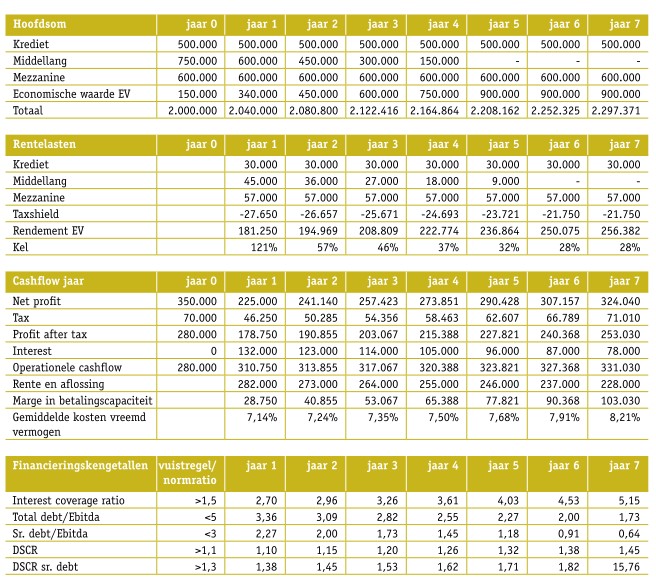

Voor het bepalen van het te eisen rendement op het vreemd vermogen dient de totale financieringspositie van de debiteur en het daarbij behorende risico per categorie vreemd vermogen te worden bepaald. Dit kan door de financieringsratio’s zoals de Debt Service Coverage Ratio (DSCR), Interest Coverage Ratio en Debt to Ebitda uit te rekenen. Het uitgangspunt dient te zijn dat op basis van een redelijke verwachting van de toekomstige kasstromen – waarop ook de ondernemingswaardering is gebaseerd – aan de rente en aflossingsverplichtingen moet kunnen worden voldaan. Daarbij dient te worden uitgegaan van normale aflossingstermijnen. De toegepaste financieringsverhoudingen en de rendementen van de overige financieringscomponenten bepalen dan in welke mate een financieringsconstructie al dan niet zakelijk is. De DSCR is het meest belangrijke kengetal, deze drukt uit in welke mate de operationele kasstroom toereikend is om aan de rente- en aflossingsverplichtingen te kunnen voldoen. We kunnen de DSCR uitrekenen voor de sr. debt waarbij als de operationele kasstroom gedeeld door de rente- en aflossingsverplichtingen van de sr. debt en we kunnen de DSCR voor de totale financiering uitrekenen. Hierbij is de DSCR het quotiënt van de operationele kasstroom en de totale rente- en aflossingsverplichtingen op alle schulden.

We zullen deze stelling onderbouwen aan de hand van Jansen Handelsbedrijf BV.

Voor de onderneming gelden de volgende cijfers welke stabiel en representatief worden verondersteld.

| EBIT |

€ 350.000 |

|

| Tax |

€ 70.000 |

-/- |

| Afschrijving |

€ 200.000 |

+/+ |

| Investeringen |

€ 200.000 |

-/- |

| FCF |

€ 280.000 |

= |

|

|

|

| EBITDA |

€ 550.000 |

|

Op basis van een rendementseis op het eigen vermogen van 16% en een verwachte inflatie van 2% wordt de vrije geldstroom (FCF) contant gemaakt.

280.000/(16%-2%) = 2.000.000

De waarde van de onderneming komt op 2 mlio. We abstraheren van een eventuele taxshield op vreemd vermogen omdat de huidige onderneming uitsluitend met eigen vermogen is gefinancierd.

Vader Jan wil de aandelen van Jansen Handelsbedrijf BV overdragen aan zijn zoon Wim. De geconsolideerde financieringspositie van de overnameholding van Wim en Jansen Handelsbedrijf BV is als volgt.

| Werkkapitaal krediet |

€ 500.000 |

| Middellange lening 5 jaar |

€ 750.000 |

| Mezzanine financiering |

€ 600.000 |

| Eigen vermogen |

€ 150.000 |

| Totaal |

€ 2.000.000 |

Het rentepercentage voor het krediet en de middellange lening bedraagt 6% (Kd) per jaar. Het rendement op het eigen vermogen bedraagt 16% unlevered (betekent zonder inbreng van vreemd vermogen af te korten als: Keu). Omdat er ook met vreemd vermogen wordt gefinancierd, dienen we de rendementseis op het eigen vermogen levered (betekent met inbreng van vreemd vermogen af te korten als: Kel) te bepalen. De formule hiervoor is: Kel= Keu +(Keu-Kd) x VV/EV.

Om de Kel te kunnen berekenen dienen we de vergoeding op de mezzaninefinanciering te kennen om zo ook de gemiddelde kosten van het vreemd vermogen te kunnen bepalen. De hoogte van de zakelijke vergoeding van de mezzaninefinanciering is afhankelijk van het risicoprofiel. Voor de bepaling van het juiste rendement op de cum prefs kan worden gekeken naar de financieringsratios’s. Op basis van de kwaliteit van de ratio’s zou een (subjectief) rendement aan de mezzaninefinanciering moeten worden toegekend.

Dit rendement dient tussen de kostenvoet vreemd vermogen en kostenvoet eigen vermogen in te liggen. Wij denken dat bij het eigen vermogen dient te worden uitgegaan van Keu. Immers de theorie van Miller & Modigliani leert ons wanneer het risico voor de eigen vermogenverschaffers toeneemt door de preferentie van de verschaffers van het vreemd vermogen en dat dit uitgedrukt dient te worden in een extra rendement voor de verschaffers van het eigen vermogen conform de formule die we hiervoor bespraken. De verstrekker van de mezzaninefinanciering, ongeacht of het cum prefs of een vorm van een (achtergestelde) lening is, loopt feitelijk geen risico van non betaling maar alleen een faillissementsrisico, net als de vreemd vermogen verschaffers.

Een aanknopingspunt voor het rendement zou kunnen worden gevonden bij de in de Verenigde Staten gebruikte junk bonds. Dit zijn obligaties waar een groter risico aan kleeft dan normale obligaties. Dit grotere risico wordt beloond met een hogere rente. Uit de koersen van junk bonds op de Amerikaanse kapitaalmarkt blijkt dat het rendement op junk bonds circa 5% a 6% hoger is dan het risicovrije rendement (government bonds).

De 5% a 6% opslag voor junk bonds in de VS kan echter niet één op één naar de Nederlandse MKB-markt worden vertaald. In de VS is de kapitaalmarkt veel transparanter, risk free is de basis vermeerderd met een opslag, afhankelijk van de rating. Bij Nederlandse MKB- bedrijven loopt de kredietverlening primair via de banken. Tarifering is daardoor minder transparant. Banken hanteren een debiteurenopslag voor het debiteurenrisico. Het uiteindelijke tarief is opgebouwd uit de inkoopprijs voor de bank plus de debiteurenopslag, die zich in de range van 1% en 2,5% beweegt. Voornoemde inkoopprijs is voor het MKB meestal niet het kapitaalmarkt of geldmarkttarief. Als we veronderstellen dat overnamefinancieringen als zeer risicovol worden beschouwd geldt de maximale debiteurenopslag. De opslag voor junkbonds zou dan circa 3,5% zijn. Bij een kostenvoet vreemd vermogen van 6%, zou voor junk bonds de kostenvoet dan op 9,5% uitkomen (6%-/- 2,5% + 6%). Tweede punt is dat junk bonds een externe rating krijgen. Het uitgangspunt voor junk bonds is dat zij een rating hebben lager dan tripple B. Dat impliceert een hoog risico waarbij de onderneming naar verwachting nog net aan haar financiële verplichtingen kan voldoen. Nederlandse MKB bedrijven kennen geen vergelijkbare ratingssystematiek. Als we veronderstellen dat bij een overnamefinanciering het uitgangspunt wordt gehanteerd dat de onderneming naar verwachting aan haar verplichtingen kan voldoen dan kunnen we bij de bepaling van de hoogte van het rendement op mezzaninefinanciering de volgende richtlijn hanteren.

Als een verantwoorde financieringsstructuur wordt opgezet met een deel bancaire financiering of het risicoprofiel van sr. debt, een deel mezzaninefinanciering en de rest met eigen vermogen en de ratio’s zijn verantwoord, zou de koper geacht moeten worden om aan zijn verplichtingen te kunnen voldoen. Dan zou een opslag voor de mezzaninefinanciering maximaal 3,5% kunnen zijn bovenop de kostenvoet van het vreemd vermogen.

Als het risico lager is dan die van junk bonds dan zou een lagere opslag, meer in de richting van KV, passend zijn. Is het risico hoger en zijn de ratio’s wat mager dan zou de opslag hoger moeten zijn en richting KEU tenderen. Is de financieringsstructuur echter zodanig opgezet dat de kans groot is dat de vennootschap niet aan haar verplichtingen jegens de mezzaninefinancier zal kunnen voldoen, dan zouden wij het als volledig risicodragend vermogen beschouwen en de mezzaninefinanciering op KEL prijzen. Dit, omdat dan feitelijk het zelfde risico wordt gelopen als van de verschaffers van het eigen vermogen.

Aan de hand van het voorbeeld van Jansen Handelsbedrijf BV zullen we het bovenstaande nader toelichten. In de cijferbijlage is de financieringsstructuur weergegeven. De geconsolideerde financieringsstructuur voor de holding van Wim en Jansen Handelsbedrijf BV bestaat uit een krediet van € 500.000 ter financiering van het werkkapitaal, een vijfjarige lening van € 750.000 een mezzaninefinanciering van € 600.000 waarvan de aflossingen pas starten nadat de middellange lening afgelost is en het krediet tot het afgesproken niveau met de bank is teruggebracht. Tenslotte is er € 150.000 eigen vermogen.

Uit de kengetallen blijkt dat bij de gekozen financieringsstructuur de financieringskengetallen voor de bancaire financiering of sr. debt alleszins aanvaardbare waarden kennen, we hebben de gangbare vuistregel of normratio opgenomen in het overzicht. De Debt Service Coverage Ratio bedraagt 1,38. Met andere woorden, de beschikbare cashflow is 38% hoger dan nodig is om aan de verplichtingen jegens de bank te kunnen doen. Dit kengetal houdt rekening met de achtergestelde positie van de mezzaninefinanciering waarop de rente en aflossing pas mag worden voldaan nadat de verplichtingen aan de bank zijn voldaan. Rekenen we de DCSR uit voor de totale financiering dan blijkt er nog steeds 10% marge te zitten in de beschikbare cashflow en de financiële verplichtingen. Kijken we ook naar de Interest coverage ratio en debt/ebitda, dan stellen we vast dat ook deze waarden op een acceptabel niveau liggen.

Op basis van deze vaststelling kunnen we concluderen dat de mezzaninefinanciering weliswaar risicovoller is dan de bankfinanciering, maar dat op basis van de redelijke verwachtingen de mezzaninefinanciering binnen 10 jaar kan worden terugbetaald. Nu kunnen we aan de hand van het risico ook de rendementseis bepalen. Wij gaan uit van de eerder genoemde opslag van 3,5% op de kostenvoet van de bankfinanciering omdat de mezzaninefinanciering geen zekerheden heeft en vijf jaar moet wachten voordat er terugbetaald wordt. De terugbetaling lijkt echter naar redelijke verwachting mogelijk. De kosten voor de mezzaninelening bedragen dus 9,5%. Op basis hiervan kunnen we nu ook de gemiddelde kostenvoet van het totale vreemd vermogen uitrekenen en de kostenvoet op het eigen vermogen levered.

Als we naar de gemiddelde kosten van het vreemd vermogen kijken dan valt op dat deze bewegen tussen de 7% en 8%. De Kel lijkt in het eerste jaar een extreme waarde van 121% te hebben, maar dit rendement neemt als gevolg van de aflossingen in de loop van de jaren snel af tot normale waarden. Dit verschijnsel zien we ook bij transacties tussen onafhankelijke derden. Het aanvangsrendement op het eigen vermogen is niet de graadmeter voor de zakelijkheid. Het rendement op het eigen vermogen lijkt onzakelijk hoog maar de rendementen voor de verschaffers van het vreemd vermogen zijn wel degelijk zakelijk. In de onderhavige casus heeft het verhogen van het rendement op de mezzaninefinanciering maar een gering effect op de hoogte van de Kel. De verhouding vreemd vermogen/ eigen vermogen heeft daarentegen wel een beduidende impact. Bij een rente van 13,5% bedraagt de Kel nog steeds 107% in het eerste jaar. Het verlagen van de bancaire financiering met € 200.000 en het navenant verhogen van het eigen vermogen zorgt ervoor dat de Kel in het eerste jaar daalt naar 55%.

Het extreme rendement op het eigen vermogen in de beginjaren wordt veroorzaakt door de hoge mate van leverage. Een hoge mate van leverage is op zich niet onzakelijk. Wel onzakelijk zou zijn het achterwege blijven van aflossingen op het vreemd vermogen. Het cijferoverzicht illustreert dat het hoge rendement op het eigen vermogen al snel daalt naar ‘normale ’waarden als gevolg van de aflossing op het vreemd vermogen. Hierdoor verbetert de verhouding economische waarde van het eigen vermogen ten opzichte van de economische waarde van het vreemd vermogen.